Шрифт:

-

+

Закладка:

Сделать

Перейти на страницу:

История показывает, что программа социальной справедливости часто вела в противоположном направлении, иногда с катастрофическими последствиями.

Перейти на страницу:

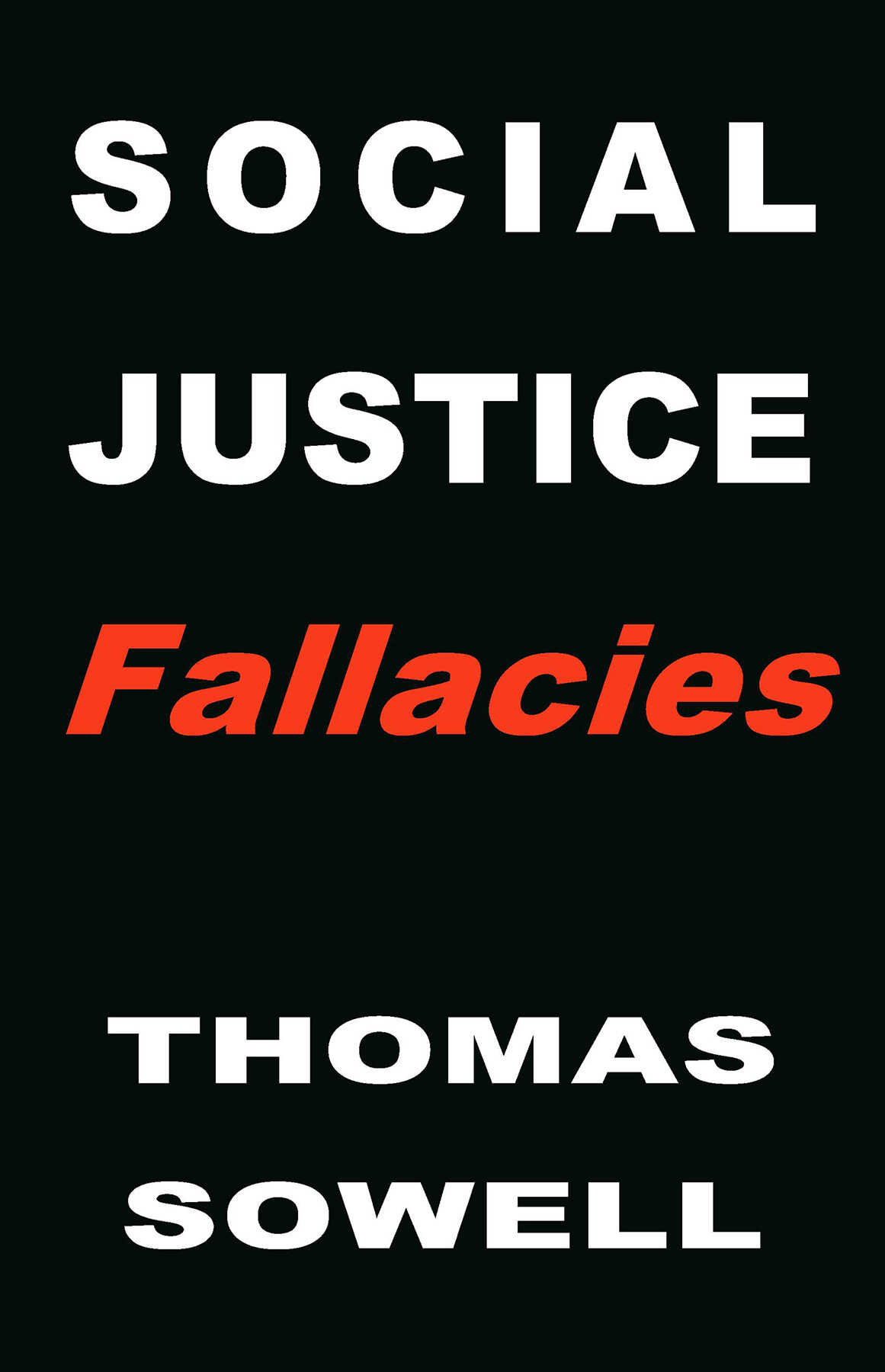

Еще книги автора «Томас Соуэлл»: